Inhaltsverzeichnis

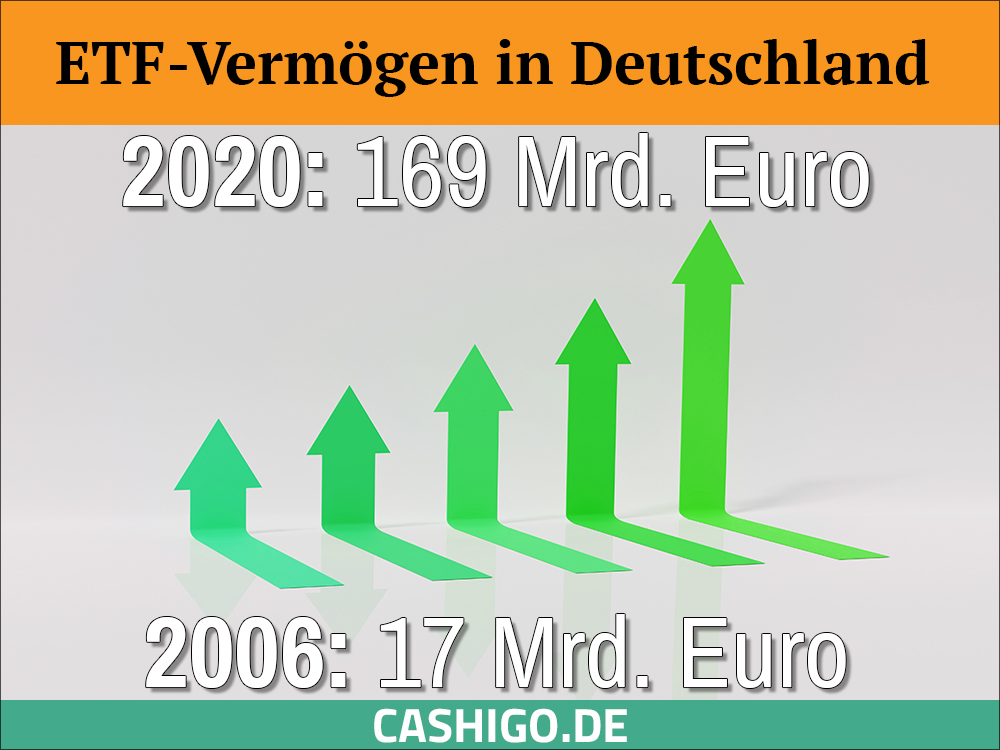

Möchtest du dein Erspartes auf einem Sparkonto vernichten oder lieber ein Vermögen aufbauen? Millionen von deutschen Sparern verlieren jährlich Milliarden Euro, weil die Inflation ihre Geldreserven kaputtmacht. Falls du nicht zu den Verlierern gehören willst, dann stellen wir dir eine alternative und bessere Anlageform vor. Dabei handelt es sich um die ETFs und diese werden im Land der Sparbuchliebhaber immer beliebter. Denn nicht nur die Inflation, sondern auch die niedrigen Zinsen und sogar Negativzinsen ab 50.000 Euro zwingen die Menschen ihr Geld schlauer anzulegen, damit die Altersvorsorge gewährleistet wird. Du willst wissen was ein ETF genau ist und welche Vorteile er dir bietet? Nachfolgend werden wir dir eine konkrete Erklärung samt Beispielen und aller Vor- und Nachteile liefern. Danach kannst auch du finanziell profitieren indem du beginnst deine Altersvorsorge einfach, aber effektiv zu gestalten!

Was ist ein ETF? Einfach erklärt!

Die Abkürzung ETF steht für „Exchange Traded Fund” aus dem Englischen übersetzt „börsengehandelter Indexfond“. Wir beginnen zuerst mit der Erklärung der einzelnen Wörter/Begriffe, damit danach der Zusammenhang verständlicher wird.

Börsengehandelt: Die ETFs werden wie gewöhnliche Aktien an Börsen gehandelt. Zu den bekanntesten Aktienmärkten der Welt zählen: New York Stock Exchange (Wall Street), Shanghai Stock Exchange (Asien) und London Stock Exchange (Vereinigtes Königreich). Die wichtigste deutsche Aktienbörse ist die Frankfurter Börse.

Index: Dank einem Index lässt sich die Entwicklung bestimmter Branchen, geografischen Regionen oder auch Güteklassen bestimmen. Dabei wird eine repräsentative Auswahl an Wertpapieren zu einer Aufstellung hinzugefügt. Der deutsche DAX bildet zum Beispiel die 40 größten Unternehmen in Deutschland ab. Der große Bruder vom DAX ist der amerikanische S&P 500, der sogar 500 Unternehmen abbildet.

Fonds: Hier werden ganze Indizes oder unterschiedliche Wertpapiere zusammengefasst. Wir unterscheiden zwischen aktiven und passiv gemanagten Fonds.

Bei aktiven Fonds trifft ein Fondsmanagement, welches aus vielen Managern besteht, täglich Entscheidungen, welche Aktien gute Rendite versprechen und kauft diese. Falls die Prognosen sich ändern, werden die Wertpapiere zugekauft, oder verkauft. Ziel ist es, den Markt zu übertreffen. Zum Beispiel wenn der DAX jährlich 10% Rendite hat, versuchen aktive Fonds diesen Wert mit einigen Prozentpunkten zu schlagen. Diese Taktik hat meistens nicht viel Erfolg. Zum einem haben die Fondsmanager keine Glaskugel, die ihnen die Zukunft vorhersagt und treffen oft falsche Entscheidungen. Zum anderen verursachen sie durch hohe Gehälter und Gebühren, große Nebenkosten. Diese schmälern die Gewinne der Investoren.

Die ETFs werden dagegen passiv verwaltet. Dabei wird einmalig die Zusammenlegung der Aktien und Wertpapiere festgelegt und danach nicht mehr verändert. Dadurch werden keine teuren Fondsmanager und Finanzinstitute benötigt, was die ETFs viel kostengünstiger als die meisten Alternativen am Finanzsektor macht.

Jetzt kommen wir zu dem größten Vorteil von ETFs. Hier wird nicht versucht mit immensen Risiken schlauer als der Markt zu sein, sondern man folgt einfach der Mehrheit der Investoren. Bei ETFs wird ein Index wie der deutsche DAX, oder der amerikanische Nasdaq eins zu eins abgebildet. Statt riskante Wetten auf Einzelaktien abzuschließen, schwimmen die ETF-Anleger mit dem Markt. Wenn der DAX 10% Gewinn macht, dann ist der Wert von deinem DAX-ETF auch um 10% gestiegen.

Um die Erklärung anschaulicher zu machen, schauen wir uns den iShares Core DAX ETF (ISIN DE0005933931, WKN 593393) an. Dieser beinhaltet die 40 bedeutendsten und am häufigsten gehandelten Unternehmen in Deutschland. Die wertvollsten Konzerne sind prozentual am größten vertreten. Die ersten fünf Plätze gehören Schwergewichten, zu denen Linde, SAP, Siemens, Allianz und Daimler zählen. Unternehmen, die den DAX verlassen, werden in ETFs automatisch durch deren Nachfolger ersetzt.

Falls du alle 40 zu diesem DAX-ETF gehörenden Aktien einzeln kaufen wolltest, dann wäre es mit immensem Aufwand und Kosten verbunden. Zum einem sind die separaten Wertpapiere sehr teuer und zum anderen sind hohe Gebühren beim Kauf von so vielen Einzelaktien nicht vermeidbar.

Wenn du stattdessen dein Geld in einem ETF anlegst, dann besitzt du danach automatisch Anteile an allen DAX Unternehmen und sparst dabei viele Euros. Die ETFs lassen sich ab sehr kleinen Summen kaufen, denn die Sparraten beginnen bereits bei 1 Euro monatlich. Die jährlichen Nebenkosten punkten mit niedrigsten Gebühren und bewegen sich meistens zwischen 0,05 bis 0,5 Prozent.

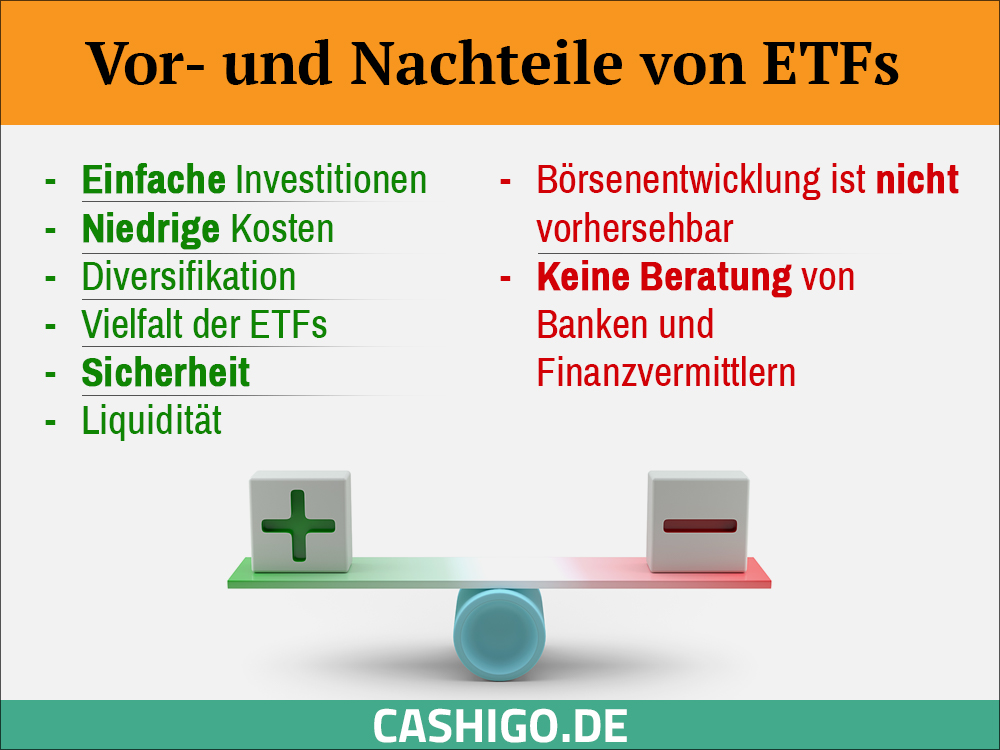

Vorteile und Nachteile von ETFs

Welche Eigenschaften von ETFs wirken sich positiv auf deine Finanzen aus?

Vorteile

Einfache Investitionen – einer der Gründe, die den Siegeszug der ETFs beschleunigt haben, ist die einfache Handhabung beim Investieren. Vorbei sind die Zeiten, als viele teure Zwischenhändler und Besuche bei Banken und Sparkassen notwendig waren. Du kannst die gewünschten ETFs innerhalb von einigen Minuten mit wenigen Mausklicks kaufen. Besonders die Neo-Broker bieten Konten an, die mit kostenlosen Depots und geringen Gebühren auftrumpfen.

Niedrige Kosten – bei Investitionen sind die Nebenkosten ein sehr wichtiger Faktor. Oft fressen sie im Laufe der Zeit einen großen Teil der Gewinne auf. Bei aktiven Fonds handeln die Manager täglich mit Wertpapiere und versuchen dabei besser als der Markt zu sein. Das kostet viel Geld und ist meistens nicht erfolgreich. Bei passiven ETFs hingegen sind die Unkosten sehr transparent und auf das Mindeste beschränkt. Die Kosten für ETFs werden mit Total Expense Ratio (kurz TER) angegeben. TER beinhaltet alle Gebühren, die für die Verwaltung berechnet werden. Üblicherweise sind es 0,05 bis 0,5 Prozent pro Jahr. Verglichen mit den meisten Anlageformen ist es die günstigste Alternative. Auch bei wenig Kapital kannst du dank monatlicher Sparraten im Laufe der Zeit ein beachtliches Vermögen aufbauen.

Diversifikation – Dank breiter Streuung auf viele Wertpapiere, statt alles auf eine bestimmte Aktie zu setzen, ist das Risiko eines Verlustes viel geringer. Das hat die Börsen Oma Beate Sanders auch immer gepredigt: „Breit gestreut, nie bereut!“. Dass eine einzelne Aktie einen Kurssturz erleidet ist viel wahrscheinlicher, als ein gleichzeitiger Zusammenbruch aller in DAX oder S&P 500 gelisteten Unternehmen. Deshalb sind die Besitzer von ETFs in meisten Fällen um einiges erfolgreicher als Daytrader, die täglich unterschiedliche Einzelaktien handeln. Von besagten Tradern kann nur jeder zehnte den Markt schlagen und dabei ist es noch seltener, dass es über mehrere Jahre in Folge gelingt.

Vielfalt der ETFs – dank großem Angebot an verfügbaren ETFs, findet jeder Interessierte einen Bereich, in dem er investieren kann. Die Auswahl fängt bei bekannten Börsenindizes an und hört bei Fonds auf, die sehr spezielle Hightech Unternehmen aus dem IT und Medizin Sektors beinhalten. Auch nachhaltige Unternehmen, wie Solar- und Windenergie haben Einzug gehalten und werden per ETFs gehandelt.

Sicherheit – die etwas älteren Leser haben schon einige Bankpleiten mitbekommen. Dabei haben die Kunden viel Geld verloren. Auch die danach in Deutschland eingeführte Einlagesicherung, half nicht allen, weil diese die Einlagen nur bis zu 100.000 Euro absichert. Bankkonten im Ausland bieten teilweise nicht mal diese Sicherheit an. Im Gegensatz zu Bargeld, zählen die ETFs zum Sondervermögen. Der Hauptvorteil dabei ist es, dass die Broker und Banken diese Fonds getrennt auf separaten Konten aufbewahren müssen. Auch wenn diese Unternehmen Pleite gehen, werden die ETFs nicht in die Konkursmasse übertragen, sondern gehören immer noch dir. In einem solchen Fall kannst du sie unkompliziert zu einem anderen Geldinstitut übertragen.

Liquidität – obwohl die meisten ETFs über längeren Zeitraum gehalten werden, kannst du bei Bedarf flexible Käufe und Verkäufe ausführen. Egal ob es sich dabei um eine Umschichtung der Investitionen handelt, oder du spontan Bargeld benötigst. Deine Anlage ist weder an Zeit noch bestimmten Broker gebunden und du bist immer der Herr der Lage. Das ist bei Sparverträgen, Riester-Renten und Lebensversicherungen nicht der Fall.

Haben ETFs auch Schattenseiten?

Nachteile

Börsenentwicklung ist nicht vorhersehbar – anders als bei früheren Sparbüchern und Festgeldkonten, bei denen es richtige Zinsen gegeben hat, birgt eine Investition in ETFs keine garantierten Gewinne. Die Börsenkurse schwanken und es gab auch Jahre, in denen die Geldmärkte wegen Blasenbildung oder Weltereignissen wie Kriegen und Katastrophen mit negativen Renditen abgeschlossen haben. Allerdings sind es Ausnahmen und wenn du die Entwicklung von der ältesten Börse der Welt betrachtest, dann ist stets ein positiver Trend erkennbar. Ein Investor der Buy & Hold Taktik verfolgt, hat deshalb sehr gute Aussichten, langfristig sein Depot zu vergrößern.

Keine Beratung von Banken und Finanzvermittlern – anders als bei Produkten, bei denen die Finanzinstitute und deren Angestellte mit deinem Geld für sich große Gewinne erwirtschaften, fallen bei ETFs nur sehr geringe Gebühren an. Diese betragen meistens unter 0,5 % pro Jahr und fallen kaum ins Gewicht. So ist es nur verständlich, dass die meisten Banken und Sparkassen kein Interesse daran haben, dir gute Anlagemöglichkeiten zu empfehlen, bei denen sie selber keine hohe Provision abkassieren können. Das gute an ETFs ist, dass dank der Einfachheit keine externen Berater notwendig sind. Jeder der sich für diese Anlageform interessiert, findet im Internet und in Büchern alle Infos die er braucht um erfolgreich einzusteigen.

Zusammenfassung

Was sind also ETFs? Fassen wir es kurz zusammen. Es sind Indexfonds, die bestimmte Aktienindizes abbilden. Dadurch, dass die meisten ETFs passiv und ohne teuren Manager verwaltet werden, sparst du als Investor viel Geld. Die ETFs sind als Sondervermögen besonders geschützt und auch bei Bankpleiten sicher. Sie werden in einem solchen Fall einfach auf ein anderes Wunschkonto übertagen. Vorwiegend geduldige Investoren profitieren am meisten und erzielen gute Gewinne.

Hast du Lust bekommen, mit Investitionen in ETFs deine finanzielle Absicherung selbst in die Hand zu nehmen? Dann achte darauf, ein gutes und kostengünstiges Aktiendepot zu eröffnen. Die besten Anbieter findest du in der unteren Tabelle.